Déposée récemment au Sénat, une proposition de loi veut offrir aux particuliers la possibilité de contribuer au financement de la transmission des exploitations agricoles en France. Une nécessité, comme le rappelle l’auteur de cette proposition de loi, compte tenu de la baisse chronique du nombre d’exploitants agricoles, de l’augmentation de la surface des exploitations et du vieillissement des agriculteurs en activité.

Des outils permettent déjà de faciliter le renouvellement générationnel et de soulager l’investissement initial pour les nouveaux exploitants agricoles. C’est le cas, par exemple, des groupements fonciers agricoles (GFA) qui visent à renforcer la continuité du foncier agricole et à encourager l’investissement des exploitants agricoles dans le capital d’exploitation. En particulier, les GFA dits « d’investisseurs » mobilisent des capitaux privés vers l’agriculture afin de réduire le coût à l’entrée pour les nouveaux exploitants en les exonérant du poids de l’investissement foncier. Toutefois, en raison de la législation actuelle, ce type de structure n’est pas autorisé à procéder à une offre au public de leurs parts sociales.

Création du groupement foncier agricole d’épargnantsC’est la raison pour laquelle une proposition de loi vise à créer un nouveau véhicule de portage financier, à savoir le groupement foncier agricole d’épargnants (GFAE), qui permettrait de drainer l’épargne des Français vers l’acquisition de foncier agricole. Sur le modèle du groupement forestier d’investissement (GFI), le GFAE offrirait, d’une part, aux particuliers la possibilité de contribuer financièrement à la transmission du foncier agricole à ce moment clé du renouvellement générationnel, et d’autre part, aux futurs exploitants de réduire le coût de leur installation, sans préjudice des aides disponibles.

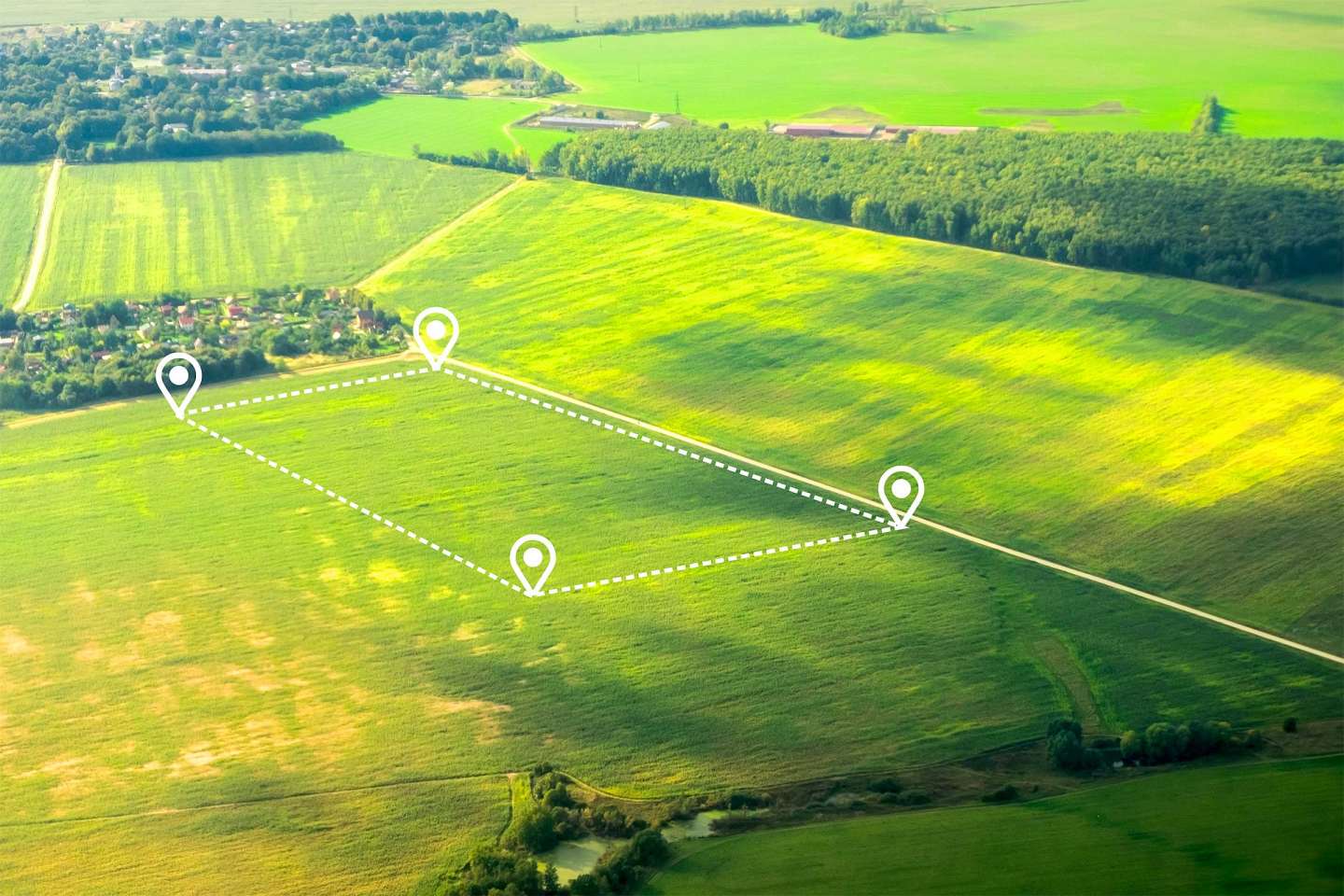

Concrètement, les épargnants acquerraient des terres agricoles qui seraient ensuite données à bail à long terme à un agriculteur dans le cadre du statut du fermage. Cette configuration garantirait la stabilité de l’exploitation pour l’installation de nouveaux agriculteurs, en distinguant acquisition du foncier et acquisition de l’appareil productif. Le capital des GFAE ne serait, en principe, pas ouvert aux personnes morales, ce qui limiterait le risque de déstabilisation de l’outil par des sociétés étrangères et contribuerait donc à renforcer la souveraineté alimentaire de la France.

À noter : un investissement dans un GFAE pourrait permettre de profiter des mêmes avantages fiscaux que ceux attachés au GFI, à savoir une exonération de droits de mutation à titre gratuit, en cas de donation ou succession, à concurrence des 3/4 de la valeur nette des parts jusqu’à 300 000 € et 50 % au-delà.

Affaire à suivre donc…